基金回笼加仓医药股 基因测序股不受待见(附股)

在医药股经历了数月调整后,部分基金开始显示出增持绩优医药股的意愿。根据陆续披露的基金二季报,云南白药、恒瑞医药、爱尔眼科、北陆药业、红日药业、康缘药业等在二季度获基金增持。

推荐阅读

如何寻找股票买卖点

迅速了解个股压力支撑位,买卖点…[详细]

新华社警示两利空 调整压力加大医疗器械预告半年业绩不佳

医药板块今年的表现显然大不如2013年。2014年2月,医药指数从1263点高点震荡下跌,6月30日收于1146点。7月以来,医药指数出现小幅反弹。

一位熟悉医药行业的投资经理分析道:“医药行业增幅相比前几年明显回落,但这并未改变医药行业向上的趋势。从细分领域来看,医疗器械今年上半年业绩表现不理想。”

根据陆续披露的上市公司2014年上半年业绩预告,理邦仪器上半年净利润预计为1278万元~1811万元,同比下降15%~40%,戴维医疗、利德曼、溢多利等公司也出现净利润大幅下滑。九安医疗、紫鑫药业等出现首亏,二季度国联安优选行业减持78万股九安医疗。

据中国基金报记者统计,截至7月18日披露的二季报情况,在医药股的选择上,基金对云南白药、爱尔眼科、迪安诊断、恒瑞医药、北陆药业、红日药业、康缘药业表现出增持意愿,对东阿阿胶、华东医药、康美药业、香雪制药、鱼跃医疗则出现明显的分歧操作。

基金回笼加仓白马股

“云南白药前几年增长很快,基数比较大,现在市值仍然有500多亿。市场预期云南白药继续维持20%~30%的增速会越来越困难,所以估值下行,股价就跌下来。跌到这个位置,又有些基金开始买入了。”前述投资经理说。

去年三季度,机构曾集体减持云南白药。2013年10月11日,云南白药一度冲高到79.08元,市值突破823亿元,但之后股价一路下挫,2014年7月11日收于48.30元,区间跌幅为38.92%。

截至7月17日披露的二季报显示,共有14只基金合计增持884万股云南白药,其中,博时新兴成长、华商盛世成长、大成财富管理2020、博时价值增长在二季度分别增持178万股、134万股、110万股、186万股。

此外,共有23只基金合计增持718万股恒瑞医药,共有7只基金合计增持528万股爱尔眼科。

工银瑞信旗下三只基金——工银瑞信消费服务、工银瑞信主题策略、工银瑞信精选平衡在二季度分别加仓了200万股、15万股、358万股康芝药业。

长盛系基金增持了智飞生物,博时系基金、长城系基金均增持了恒瑞医药、红日药业、康缘药业。博时医疗保健行业、博时行业轮动在二季度合计增持了107万股福安药业。

根据陆续披露的上市公司2014年上半年业绩预告,爱尔眼科、阳普医疗、迪安诊断、乐普医疗等基金持股比例较高的医药股,2014年上半年的净利润均出现增长。

基因测序概念股不受待见

从基金二季报披露的信息来看,基金对基因测序、免疫细胞概念股的态度仍然比较保守。

在相关概念股中,达安基因目前有少量基因测序业务,而千山药机目前并不具备真正的基因测序产品。千山药机在6月24日公告以4248万元的价格收购洪灏基因27.16%的股权,收购完成后将持有洪灏基因79.73%的股权。今年4月以来至7月17日,千山药机的股价从11.88元涨到20.99元,区间涨幅为76.68%。

据中国基金报记者统计,二季度买入达安基因、紫鑫药业、千山药机等基因测序概念股的基金极少,大成健康产业基金还减仓了6万股达安基因。率先披露二季报的一批基金公司,如工银瑞信基金、嘉实基金、广发基金、富国基金、长城基金在二季度均未增持千山药机。

在医疗板块中,接棒基因测序概念股被热炒的是免疫细胞主题概念股,如开能环保、中源协和、香雪制药、海欣股份,但基金在二季度并未表现出买入的兴趣,,华宝兴业行业精选、农银汇理中小盘、广发轮动配置、广发聚优灵活配置还在二季度减持了香雪制药。(中国基金报)

云南白药:药品深挖潜,大健康稳健

云南白药 000538 医药生物

研究机构:长江证券分析师:刘舒畅 撰写日期:2014-05-12

报告要点

事件描述

近期,我们跟踪了公司的经营情况,主要结论如下。

事件评论

一季度节假日消费旺盛、发货恢复导致增长超预期:2014年一季度,公司收入同比增长24.18%;净利润同比增长34.36%;扣非净利润同比增长36.02%。一季度收入、利润增速均超出市场预期,主要有两方面原因。一方面,一季度有元旦、春节等节假日,是快消品的消费旺季,品牌优质产品增长更快;另一方面,公司在2013年7月从德国引进一条高速生产线,需要几个月的调试时间,部分订单延迟到今年元月份发货。扣除这些因素,2014年后续3个季度增速可能会稍有回落,预计全年收入增长约20%左右。

药品产品群有望进一步挖潜:公司药品事业部有300多个品种,其中,白药膏和气雾剂2个品种年销售额过十亿,过亿品种有十余个,过五千万品种有几十个,公司通过不断的分析及筛选,梳理出潜力品种进行重点推广。目前,药品业务整体搬迁至呈贡新厂区,通过生产、采购等方面整合,规模效应将逐渐显现。同时,公司重点品种大部分已经进入基药和医保目录,大量普药品种、白药散剂和酊剂都满足日服用金额5元以下的低价药标准,随着各地招标的推进、低价药政策的实施、渠道下沉及市场覆盖率提升,未来公司药品产品群有望进一步挖潜。

大健康业务收入未来几年有望保持20%左右的稳健增速:分产品来看,牙膏业务一方面将继续推出新产品(2013年推出的益优清新牙膏当年销售额过亿,今年将推出抗过敏、孕妇牙膏),借助白药牙膏已有的强大渠道进行销售,另一方面,白药牙膏在中西部地区、大城市中的中小超市及便利店等还有很多空白市场,随着渠道不断下沉,这些空白市场有望不断填补。养元青洗发水将继续加大广告、渠道推广力度,目前洗发水销售队伍逐渐从牙膏中独立出来,销售自主权和针对性得到明显提升,未来养元青将在过亿体量上继续保持较高增长。清逸堂卫生巾2013年销售额2个多亿,利润2000多万,未来将继续完善产品系列、推出中高端品牌、加强云南省外市场推广,经过1-2年的探索与整合,2015-2016年有望迎来突破发展,预计5年后年销售额有望突破10亿大关。

中药资源事业部有望成为新的业绩增长点:中药资源事业部首要满足公司原材料需求,在此基础上还有一些对外业务,例如:云南特色中药材贸易、中药提取物、中药饮片(公司三七饮片通过自建GAP种植基地、高标准清洗、冻干干燥等措施,有效解决重金属超标、农药残留问题)、保健品、食品等业务。中药资源事业部充分整合了公司上下游资源,并有效利用医药电商等创新销售渠道,2013年销售额达到2.98亿元(+43.1%),净利润约几千万元,2014年一季度延续高增长态势,未来有望成为公司竞争力十足的利润增长极。

维持“推荐”评级:公司拥有独一无二的品牌,杰出的管理团队,优秀的产品,是民族医药工业的一面旗帜。公司药品业务搬迁新厂区后继续整合挖潜,大健康业务保持稳健增长,中药资源事业部有望成为新的增长看点。我们看好公司未来长期稳健成长,预计2014-2016年EPS分别为3.44元、4.27元、5.26元,对应PE分别为26X、21X、17X,维持“推荐”评级。

恒瑞医药:阿帕替尼可申请现场检查,创新药物迎来收获

恒瑞医药 600276 医药生物

研究机构:海通证券分析师:余文心,周锐 撰写日期:2014-06-09

恒瑞医药公告:2014年6月4日,公司收到国家食品药品监督管理总局药审中心通知,公司可以向国家局申请阿帕替尼生产现场检查。公司将及时申请并做好有关准备工作。

恒瑞是创新药物的标杆企业。公司研发与营销均很优秀,过去3年由于老品种面临较大的降价压力而新品种迟迟未能获批,业绩增速减缓。随着阿帕替尼的上市,公司迎来创新药物和仿制药物的双丰收,制剂出口和专利授权还有望使得业绩超预期。

推荐理由一:创新药物14年将步入收获期。1.1类新药阿帕替尼6月4日收到可以申请现场检查的通知。在6月2日全球肿瘤界盛会美国临床肿瘤学会年会(ASCO)上,“阿帕替尼治疗晚期胃癌的随机、双盲、安慰剂平行对照、多中心III期临床研究”入选口头报告和优秀论文阿帕替尼的上市将重新点燃市场对创新药物的热情。肝癌的临床试验正在不断推进。法米替尼、瑞格列汀等创新药物也有望在14年获得临床实验的突破。多年的努力之后,公司将迎来创新药的收获期。且创新药物不需要复杂的招标等流程,上市之后有望陆续放量贡献业绩。

推荐理由二:大批仿制药也将于14年开始发力;14年仿制药方面还有治疗痛风的非布司他片、肿瘤的卡培他滨、抗真菌的卡泊芬净、抗凝血的磺达肝癸钠、抗血栓的氯吡格雷等有望获批。这些品种目前的市场竞争并不激烈,添加到恒瑞强势的销售队伍中是有效的补充。新产品的不断上市也将对公司估值水平构成实质支撑。

推荐理由三:制剂出口和专利授权有望使得公司业绩超预期。恒瑞是目前中国唯一通过FDA注射剂评审的中国制剂公司,11-13年伊立替康注射剂、来曲唑片通过FDA认证,12年注射用奥沙利铂欧盟上市。预期加巴喷丁胶囊、多西他赛注射剂、七氟烷吸入剂等有望陆续通过FDA认证,不仅提供业绩支撑,也为国内价格维护打下基础。另外,伴随着公司专利药的进展,海外专利授权也将为公司提供长期的业绩弹性。

盈利预测与投资评级。我们预计公司2014-2015的EPS分别为0.98元、1.21元,同比增长19%、23%。考虑到公司创新药物获批估值先于业绩提升成为市场热点, 我们认为可给予2015年35倍PE,目标价为42.35元,“买入”评级。

不确定因素。肿瘤药降价压力大,各地招标若中标价持续走低拖累业绩;药监局审评新药进展可能不达预期。

爱尔眼科:规模效益显现,快速成长

爱尔眼科 300015 医药生物

研究机构:方正证券分析师:兰兰 撰写日期:2014-07-15

投资要点

事件:公司公布2014年半年度业绩预告,归属上市公司股东的净利润约为14,079.56万元-14,580.37万元,同比增长38%--43%。公司预计本报告期内非经常性损益对净利润的影响金额为180万元左右。

点评:

公司业绩增速高于预期,保持良好增长态势。我们认为公司业绩高于预期的原因是1、调整业务结构,新的业务增长较快;2、新建眼科医院之前处于培育期,现在已经开始减少亏损;3、同时公司规模效益显现,管理费用率和销售费用率逐步下降。

公司积极调整业务结构,进行内涵式的增长。公司加大视光业务和眼部美容的比重,这两项业务均属于高毛利项目。按公司规划,视光业务有望凭借医学验光学专业优势得到快速发展,或成为公司第一大业务,营收占比有望从15%提高到25%-30%以上。另外主推飞秒激光手术提升客单价 。

外延并购同时进展,且并不影响公司当期利润增速 公司全国眼科龙头地位在内涵与外延两个维度进一步巩固。公司目前正在搭建中心医院(省会医院)-地市级医院-县级医院的三级连锁网络体系,重心下沉。公司目前拥有50家连锁眼科医院,目标在2020年覆盖大部分地级市,达到200家眼科医院,实现100亿元收入的目标。公司通过合伙人计划和爱尔眼科学院保证了足够的人才供应。公司采取并购基金的模式,暂不并表,这样不会对公司的业绩造成影响,同时又保证了公司外延式地增长。

盈利预测与估值 我们上调公司2014-2016年度EPS为0.47/0.64/0.86元(调整前是0.46/0.61/0.77元),同比增长38%/35%/35%,对应估值分别为53X/39X/29X。我们依然看好公司全国眼科龙头地位在内涵与外延两个维度的快速发展。按2015年45倍市盈率估算,合理估值28.8元,给予“推荐”评级。

风险提示

外延式扩张进展低于预期;激光手术业务进入成熟期;医疗事故风险

福安药业:重磅新药呼之欲出,招标带来业绩弹性

福安药业 300194 医药生物

研究机构:国联证券 分析师:刘生平 撰写日期:2014-06-13

事件:

公司发布上半年业绩预告,上半年归属于上市公司股东的净利润为2900 万-3500 万元,同比增长31.29%-58.46%。

点评:

上半年高增长获益于重庆基药招标,全年看招标进度。从中报业绩预告来看,二季度的净利润水平与一季度相当,主要受益于一月份重庆执行新版基药。下半年各省招标有望提速,吉林即将进入采购环节(尼麦角林、磺苄西林钠、氢化可的松琥珀酸钠高价中标),广东基药公布第四轮竞价结果(氢化可的松琥珀酸钠、头孢美唑、头孢唑肟等中标),安徽、江西、湖北、甘肃等发布了招标方案,湖南、广东医保即将进入报价环节,从已发布的结果来看,多个品种具有竞争优势,为全年业绩带来增长弹性。我们预计全年实现净利润6000-8000 万元,能够超预期要看招标进度。

制剂品种丰富,尼麦角林增长较快。氨曲南占制剂的收入比重已下降到30%以下,尼麦角林、头孢硫脒、磺苄西林钠、头孢美唑等品种增速较快,未来呈现多点开花的发展格局。尼麦角林2013年实现收入1000 万元,今年预计3000 万元左右,我们预计未来三年还将保持40-50%的增长。借助公司的学术推广和未来四川、浙江、北京、重庆等大省的招标推进,尼麦角林和磺苄西林钠、头孢美唑、头孢硫脒等潜力品种放量可期。

重磅新药获批在即。甲磺酸伊马替尼国内目前市场规模约20 亿,作为慢性髓性白血病和恶性胃肠道间质瘤的一线用药,还有很大增长空间,目前在等待生产批件工艺核查,已确定国内前五。原研药格列卫的年用药费用在6 万-7 万元(如不能享受到买三送九的促销活动,则需要乘以4 计算),仿制药的年费用在5 万元左右,价格优势明显。该品种有片剂和胶囊剂两个规格,未来在销售上可发挥协同效应。托伐普坦是首个口服普坦类药物,大冢制药去年全球卖了1.29 亿美元,在国内具有成长为20 亿大品种的潜力,目前尚在生产批件审批阶段,确定国内首仿,获批后将利用省代的医院资源,与肝病产品一起卖,共享销售渠道。盐酸奈必洛尔是由强生研发的第三代β受体阻滞剂,2012 年全球销售额10 亿美元,在国内市场也是潜在的10 亿品种,公司与青峰制药争夺首访,预计将于下半年获批。奥拉西坦胶囊剂预计今年获得生物等效实验批件,国内市场超30 亿,目前仅有四家企业,公司享有奥拉西坦原料药的产业链优势。阿戈美拉汀是全球首个褪黑素受体激动剂,将成为抗抑郁市场的重磅品种,属于公司第一梯队产品,2012年全球销量近2.2 亿美金,预计国内市场将达10 亿级,明年有望获批。治疗轻中度原发性高血压的盐酸乐卡地平,已拿到做生物等效性实验的批件,考虑到六类新药的审批进度慢于三类新药,预计将在15 年底上市。

开拓海外市场。公司已经成立了专门从事外贸销售的凯斯特公司,2014 年将重点发展海外市场,力求有质的突破。正在逐步开展印度、韩国等非规范市场和日本、美国、欧盟等规范市场的药品注册。其中,日本市场短期内也将成为海外市场的突破口。

并购预期强烈,寻求外延发展。当前医药行业并购热潮涌动,加上新GMP 认证的推动,公司并购预期愈发强烈。在收购广安凯特、人民制药,打通上下游产业链的同时收获了一批成长性较好的专科品种,目前公司在手现金依然充裕,未来公司还将持续寻找品种具有稀缺性的优质资产,实现外延式发展。

首次覆盖,给予“推荐”评级。预计公司2014-2016 年EPS 为0.27元、0.42 元、0.59 元,对应2014 年6 月13 日收盘价19.64 元的市盈率分别为72 倍,47 倍和33 倍。考虑到招标推进带来品种放量、重磅专科陆续获批以及公司存在并购预期,首次覆盖给予“推荐”评级。

风险提示:1、招标进度低于预期;2、新药审批存在风险。

红日药业2014中报业绩预告点评:业绩符合预期,期待新药获批

红日药业 300026 医药生物

研究机构:国联证券 分析师:刘生平 撰写日期:2014-07-14

公司2014年7月11日发布2014年半年报业绩预告:公司2014年上半年实现归属母公司净利润18990.45-22293.14万元,同比增长15%-35%。公司业绩符合我们之前的预期。

点评:

业绩实现快速增长,符合预期。根据公司半年报业绩预告数据显示,公司半年报净利润在1.90亿元-2.23亿元之间,EPS在0.33元-0.39元之间。我们预计公司上半年净利润在2.1亿元左右,总的来说,公司半年度业绩实现快速增长,符合我们之前的预期。我们认为公司半年报业绩快速增长是由于颗粒业务持续高增长和血必净销售恢复快速增长所致。

配方颗粒业务表现出色,全年将保持高增长。根据公司2014年半年报业绩预告数据,我们认为配方颗粒营收4.9亿元左右,同比增长在50%左右。凭借公司颗粒业务快速拓展情况和业务壁垒特性,我们维持之前的判断:公司配方颗粒业务仍将在未来两三年内持续高增长势头,预计今年全年销售额增速超过40%。

血必净注射液销量恢复快速增长。根据公司2014年半年报业绩预告数据,我们预计公司血必净注射液销量超过1700万支,同比增长超过20%,其在强有力的学术推广和旺盛终端需求下销量恢复快速增长。因此我们维持之前的预计:血必净注射液全年销量有望实现20%以上的较快增长势头。

在研重磅新药PTS等审批进展顺利。按照目前审评进度,一类抗癌新药PTS注射液仍在生产批件审批阶段,进展顺利,其在2014年获批上市概率较大。重磅新药的上市销售将是公司未来业绩新的增长点,也将大幅提振公司未来业绩。

维持对公司“推荐”的投资评级。根据公司目前的经营状况,我们维持之前的盈利预测,预计公司2014年-2016年的EPS分别为0.75元,1.03元和1.41元。以公司2014年7月11日收盘价27.22元来计算,其2014年-2016年市盈率分别为36倍,26倍和19倍。由于公司配方颗粒业务高速增长是大概率事件,而且公司重磅新药获批在即,因此我们维持对公司“推荐”的投资评级。

风险提示:1、中药注射剂系统性风险;2、新药获批进度不达预期。

康缘药业:注射剂品种潜力巨大

康缘药业 600557 医药生物

研究机构:东北证券分析师:刘林 撰写日期:2014-07-02

公司业务稳健增长公司主营中成药制造和销售,2009至2013年营收复合增长率23%,净利润复合增长率17%。营收及利润快速增长主要依靠中药注射剂热毒宁拉动:注射剂占营收比重由2009年的22%上升至2013年底的48%;毛利占比由2009年的21%上升至2013年的51%。公司营销改革逐渐显出成效,2013年销售人员达到2200人规模,人均年销售金额达到100万元。

二级市场增持彰显管理层对公司未来发展的强烈信心今年六月公司主要经营管理人员自筹资金参与的“华康资产管理计划”在二级市场总共增持股份224万股,占公司总股本0.5390%。

热毒宁距离销售天花板尚远公司主力产品热毒宁近几年保持了快速增长态势,去年销售金额已经超过10亿元。我们从上呼吸道患者发病人次和规模以及对低端产品替代两个角度对热毒宁的市场空间进行了测算,我们认为目前的销售规模距离产品的天花板尚远。

银杏二萜内酯葡胺潜力巨大银杏内酯类是目前市场上普通银杏注射液的升级换代产品。我们从低端产品升级换代及心脑血管疾病患者人数两个角度对这一类产品的市场空间进行测算,我们认为未来其潜力巨大。市场担心后续的银杏内酯类产品类获批将使得竞争加剧,我们认为中药注射剂获批越来越难,市场竞争格局会比预期乐观,公司的银杏二萜内酯葡胺未来潜力巨大。

口服产品独家为主公司口服产品的品种优势较为明显,随着营销改善,未来有望逐渐放量。

投资建议

公司研发实力较强,后续产品梯队搭建良好,长期来看业绩增长具有可持续性。我们预计2014、2015、2016年EPS分别为0.76、0.97、1.21元,目前股价对应2014年PE37倍,给予“增持”评级。

风险提示

药品降价风险,市场竞争风险,政策风险

阳普医疗:上半年业绩快速增长

阳普医疗 300030 机械行业

研究机构:国元证券分析师:蒙俊江 撰写日期:2014-07-01

事件:

2014年上半年业绩预增快报。

结论:

公司多项业务发力,步入快速增长期,给予推荐评级,建议积极关注。

正文:

公司初步预测2014年上半年归属母公司净利润同比增长40-60%,约1756万-2008万元。对应每股收益0.059-0.068元。

我们预计上半年的增长主要来自代理业务的推动。一方面延续了去年代理德国维润赛润试剂产品的高增长。去年获得认证品种不到20种,今年随着认证数量实现76种,系列产品在国内全面推广。 另一方面,今年飞利浦将公司从代理单一超声产品升级为全线产品的华南区总代理。有利于大幅提高销售渠道经营效率。

在公司自有业务方面,今年新品陆续放量。一是医院智能采血管理系统经过1年多的市场推广,逐步进入收获期。二是自主研发的poct产品。13年推出了干式免疫荧光定量分析仪,今年也将逐步放量。

根据公司业务经营特点,下半年业务加速发展概率较大,全年有望实现超过50%的增速。我们初步预计公司14-15年利润分别为8010、11934万元,复合增速超过50%。对应EPS分别为0.27、0.4元。建议积极关注。

迪安诊断:诊断服务和诊断产品双轮驱动业务保持高增长

迪安诊断 300244 医药生物

研究机构:群益证券(香港) 分析师:闫永正 撰写日期:2014-04-24

预计2014/2015 年公司实现净利润1.23 亿元(YOY+42%)/1.75 亿元(YOY+43%), EPS 分别为1.03 元/1.47 元,对应PE 分别为78 倍/55 倍。

目前估值相对较高,给予“持有”建议;长期看好公司未来发展,建议积极关注,等待股价回调逢低介入。

2014 年1Q 净利润同比增长23%:公司公布2014 年1Q 业绩,实现营收2.5 亿元(YOY+36%);归属母公司普通股股东净利润0.18 亿元,(YOY+23%)。报告期公司实施股权激励方案,若扣除股权激励成本影响因素,归属母公司普通股股东净利润(YOY+43%)。业绩基本符合预期。

医疗服务市场化改革,诊断服务行业迎来扩容期:受到医疗服务市场化改革政策的影响,大批民营资本介入医疗服务领域,预期民营医疗机构将会在权衡成本效率的基础上选择将检验服务外包。国内独立医学实验室日趋成熟,可以发挥其集约、高效等特点,做好淘金路上“卖水者”的角色。预计第三方诊断服务市场将进入快速扩容时期。

分级连锁模式布局全国市场:保持每年并购或新建 2-3 家实验室,采用分级连锁降模式低新店成本,缩短新设实验室盈利时间。结合当地市场特色制定因地制宜的业务模式,基本完成全国市场布局。

产品与服务相互促进,共享渠道优势:利用诊断产品的代理权优势,提供诊断服务的同时,向客户租售诊断产品和仪器,服务与产品共享营销渠道,降低营销成本,增强用户粘性。

域拓展服务项目,逐步向高毛利领域渗透:公司与韩国SCL 合作开设高端体检中心,预计今年5 月首先在杭州开张,我们看好公司与韩国的合作,这一业务预计会进一步拉高公司毛利水平。公司旗下有2 家医疗司法鉴定所,分别位于上海和杭州,可以承接全国业务,目前业务规模已位居全国前列。

全资子公司取得 CAP 认证:公司美国病理学家协会(CAP)被认为是国际上最具权威的临床实验室认可机构之一,该认证标志着公司实验室的检测质量与水准获得国际相关机构的认同,有利于拓展公司CRO 业务领域,为国际医药厂商提供国际标准的临床研究中心实验室服务盈利预计:维持盈利预测,预计2014/2015 年公司实现净利润1.23 亿元(YOY+42%)/1.75 亿元(YOY+43%), EPS 分别为1.03 元/1.47 元,对应PE 分别为74 倍/52 倍。目前股价估值相对较高,给予“持有”建议;长期看好公司的未来,建议积极关注,等待股价回调逢低介入。考虑到公司优异的成长性以及市值相对较小,持股比较集中等因素,我们决定给予公司一定的估值溢价,目标价67.00 元(2015PE X45)

- 去年卖到脱销的华堂宁,今年618两盒即赠

图源 人民日报健康客户端2023年6月9日,由人民日报健康...

- 提升大型医疗设备“健康指数”,山特有“良

近几年,我国医院总数保持增长,据卫健委数据显示,截至2021...

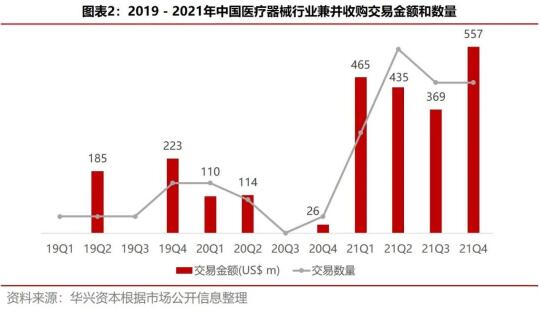

- 华兴资本2021年医疗与生命科技行业年度

2021年疫情全球蔓延,中国积极应对。在逐渐消除Delta影...

- 东华原医疗动脉硬化检测仪——让早期动脉硬

你是否偶尔感到头晕头痛?或是注意力不集中学习工作都很吃力?晚...